首批科創(chuàng)50ETF限額發(fā)售:最高220億,一天賣完!

核心要聞:

首批獲準(zhǔn)發(fā)行科創(chuàng)50ETF的基金公司紛紛發(fā)布公告,現(xiàn)金認(rèn)購的募集規(guī)模上限為50億元,網(wǎng)下股票認(rèn)購的首募規(guī)模上限為5億元,投資者可以借助科創(chuàng)50ETF投資工具“一鍵”參與科創(chuàng)板優(yōu)質(zhì)公司的布局。

----------

定了!開啟科創(chuàng)板指數(shù)投資時代的創(chuàng)新產(chǎn)品——科創(chuàng)50ETF的發(fā)行檔期出爐。

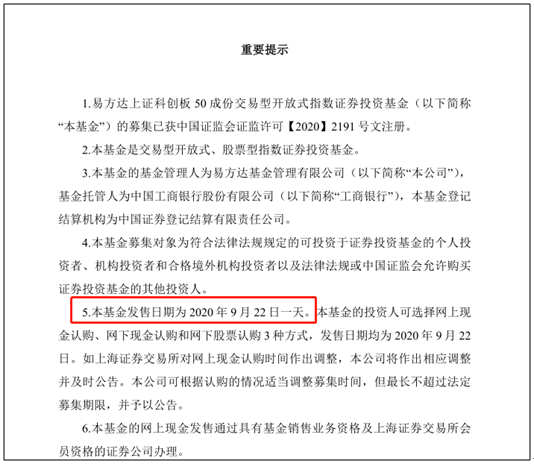

9月15日,首批獲準(zhǔn)發(fā)行科創(chuàng)50ETF的基金公司紛紛發(fā)布公告,公司旗下科創(chuàng)50ETF將于9月22日(下周二)僅銷售一天,且限額開售:其中現(xiàn)金認(rèn)購的募集規(guī)模上限為50億元,網(wǎng)下股票認(rèn)購的首募規(guī)模上限為5億元,投資者可以借助科創(chuàng)50ETF投資工具“一鍵”參與科創(chuàng)板優(yōu)質(zhì)公司的布局。

“現(xiàn)金50億+股票5億”限額發(fā)售

新基金或再現(xiàn)“一日售罄”

作為備受市場關(guān)注的明星產(chǎn)品,此次科創(chuàng)50ETF將采取限額方式發(fā)售。

根據(jù)華夏、易方達(dá)、工銀瑞信、華泰柏瑞等四家基金公司公告,首批科創(chuàng)50ETF將于9月22日正式起航,且執(zhí)行限額發(fā)售。其中,現(xiàn)金認(rèn)購的首次募集規(guī)模上限為50億元,多數(shù)基金設(shè)置了網(wǎng)下股票認(rèn)購首募規(guī)模上限為5億元。華夏、易方達(dá)基金等公司還限定發(fā)行期限只有1天。

其中,現(xiàn)金認(rèn)購將采取“全程比例確認(rèn)”的方式對上述規(guī)模限制進(jìn)行控制:若有效認(rèn)購申請全部確認(rèn)后不超過50 億元,則全部予以確認(rèn);若超過50億元,將以“全程比例確認(rèn)”原則給予部分確認(rèn)。

對于網(wǎng)下股票認(rèn)購,若不超5億元將根據(jù)招募說明書的規(guī)定進(jìn)行確認(rèn);若超過5億元,基金管理人可根據(jù)擬跟蹤指數(shù)的基本情況、參與認(rèn)購股票的流動性和數(shù)量、招募說明書的規(guī)定等多種因素拒絕全部或部分的認(rèn)購申報(bào),使得有效認(rèn)購申請不超過規(guī)定限額。

記者從基金銷售渠道人士處獲悉,這類首發(fā)性質(zhì)的創(chuàng)新產(chǎn)品對于限售等要求應(yīng)是一致的,部分公司可能會自主披露。按照他的預(yù)計(jì),雖然四家公司并未一致在法律文件中說明,但“現(xiàn)金50億+股票5億”的限額發(fā)售要求,以及1天的發(fā)行期限,應(yīng)該是一樣的。

“按照這樣的發(fā)行熱度和發(fā)行節(jié)奏,這類產(chǎn)品可能將1日售罄,再次掀起新基金發(fā)行的熱潮。”他說。

作為全市場首批跟蹤科創(chuàng)板的ETF產(chǎn)品之一,上述科創(chuàng)50ETF將以不低于90%的基金資產(chǎn)凈值投資于科創(chuàng)50指數(shù)成份股及其備選成份股,緊密跟蹤標(biāo)的指數(shù),追求跟蹤偏離度和跟蹤誤差的最小化,力爭實(shí)現(xiàn)與標(biāo)的指數(shù)表現(xiàn)相一致的長期投資收益,助力投資者動態(tài)把握科創(chuàng)板投資機(jī)會。

而上證科創(chuàng)板50成份指數(shù)由科創(chuàng)板中市值大、流動性好的50只證券組成,囊括板塊細(xì)分領(lǐng)域龍頭代表,成份股聚焦新一代信息技術(shù)、生物、新材料、高端裝備制造等高新領(lǐng)域,具有充分的板塊代表性和硬科技特征。

該指數(shù)按季度調(diào)整,不斷自我進(jìn)化,樣本每季度調(diào)整一次,及時反映市場變化,并設(shè)置一定緩沖區(qū)與調(diào)整比例限制。

均設(shè)置0.5%管理費(fèi)率

認(rèn)購產(chǎn)品需具有上海證券賬戶

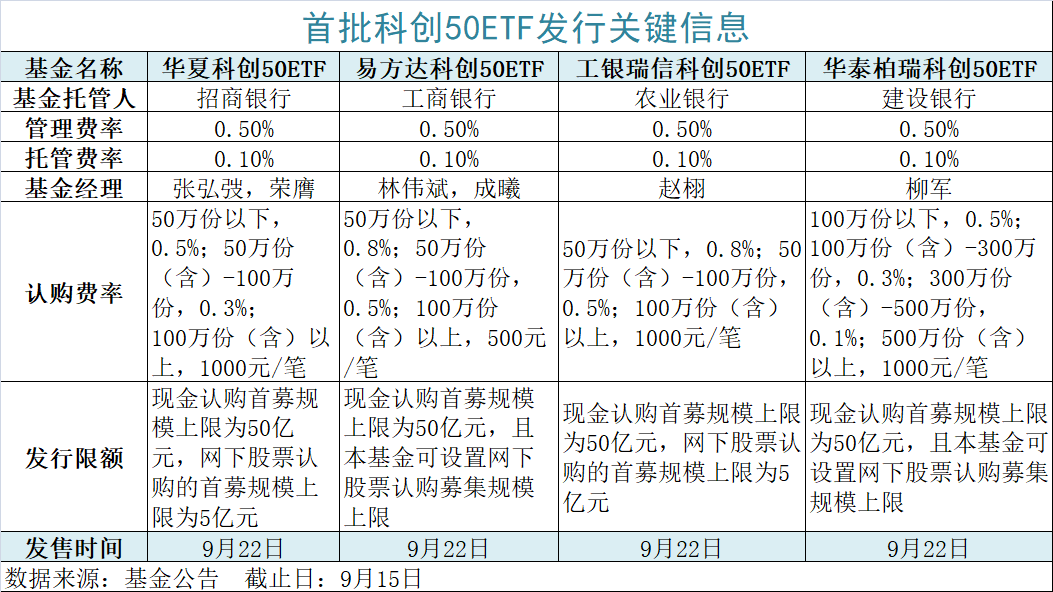

從費(fèi)率結(jié)構(gòu)上看,四家基金公司都設(shè)置了0.5%每年的管理費(fèi)率,托管費(fèi)率為0.1%。這樣的費(fèi)率結(jié)構(gòu),基本是當(dāng)前股票ETF市場的平均費(fèi)率。

而從認(rèn)購費(fèi)率看,各家公司都設(shè)置了不超過0.8%的認(rèn)購費(fèi)率,并按照認(rèn)購資金規(guī)模設(shè)置了幾檔收費(fèi)標(biāo)準(zhǔn)。

其中,華夏、華泰柏瑞基金最高一檔的費(fèi)率收費(fèi)標(biāo)準(zhǔn)為0.5%;隨著認(rèn)購金額的增加,認(rèn)購費(fèi)率還可以降低到0.3%,100萬份或500萬份以上的認(rèn)購費(fèi)率,可以達(dá)到1000元/筆。

易方達(dá)、工銀瑞信基金則設(shè)置到最高不超過0.8%的認(rèn)購費(fèi)率,100萬份的認(rèn)購資金,也分別可以達(dá)到500元/筆、1000元/筆的費(fèi)率條件。

值得注意的是,由于科創(chuàng)50ETF產(chǎn)品屬于場內(nèi)基金,投資者認(rèn)購這類產(chǎn)品時需具有上海證券賬戶,上海證券賬戶是指上海證券交易所A股賬戶或證券投資基金賬戶。

如果要投資該類產(chǎn)品,則需要分以下情況交易:

1、如投資者需新開立證券賬戶,則應(yīng)注意:上海證券交易所證券投資基金賬戶只能進(jìn)行基金的現(xiàn)金認(rèn)購和二級市場交易,如投資人需要參與網(wǎng)下股票認(rèn)購或基金的申購、贖回,則應(yīng)開立上海證券交易所A股賬戶。而且,開戶當(dāng)日無法辦理指定交易,建議投資者在進(jìn)行認(rèn)購前至少2個工作日辦理開戶手續(xù)。

2、如投資者已開立上海證券賬戶,則應(yīng)注意:如投資者未辦理指定交易或指定交易在不辦理上述基金發(fā)售業(yè)務(wù)的證券公司,需要指定交易或轉(zhuǎn)指定交易在可辦理本基金發(fā)售業(yè)務(wù)的證券公司。另外,當(dāng)日辦理指定交易或轉(zhuǎn)指定交易的投資者當(dāng)日無法進(jìn)行認(rèn)購,建議投資者在進(jìn)行認(rèn)購前至少1個工作日辦理指定交易或轉(zhuǎn)指定交易手續(xù)。

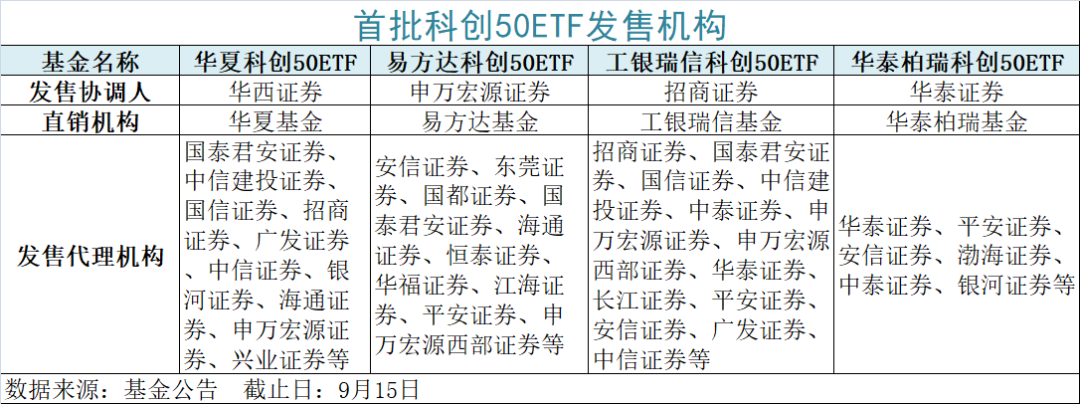

而在基金發(fā)售機(jī)構(gòu)中,四家公募旗下科創(chuàng)50ETF分別采取了不同的券商擔(dān)任發(fā)售協(xié)調(diào)人,并將通過直銷平臺開展現(xiàn)金和股票發(fā)售。

由于此次科創(chuàng)50ETF產(chǎn)品皆為場內(nèi)基金,代銷機(jī)構(gòu)集中在券商機(jī)構(gòu),各家公司也爭相選擇各個大型券商渠道代理銷售自家產(chǎn)品,而投資者也可以通過這類券商參與該產(chǎn)品的網(wǎng)下現(xiàn)金發(fā)售,或者網(wǎng)下股票發(fā)售。

而針對股票認(rèn)購的要求,各家公募也公布了網(wǎng)下股票認(rèn)購名單,基本為科創(chuàng)50指數(shù)的成份股。

不過,基金管理人可根據(jù)網(wǎng)下股票認(rèn)購日前3個月個股的交易量、價格波動及其他異常情況,決定是否對個股認(rèn)購規(guī)模進(jìn)行限制,并在網(wǎng)下股票認(rèn)購日前3個工作日公告限制認(rèn)購規(guī)模的個股名單。

對于在網(wǎng)下股票認(rèn)購期間價格波動異常,或者認(rèn)購申報(bào)數(shù)量異常的個股,基金管理人可不經(jīng)公告,全部或部分拒絕該股票的認(rèn)購申報(bào)。

基金經(jīng)理經(jīng)驗(yàn)豐富

深諳ETF管理和運(yùn)作

對于跟蹤同質(zhì)化指數(shù)的ETF產(chǎn)品來說,基金經(jīng)理和基金公司的指數(shù)投資管理實(shí)力和精細(xì)化運(yùn)營能力尤為重要。

從最新公告信息看,首批科創(chuàng)50ETF的基金經(jīng)理也正式披露,各家基金公司都安排了經(jīng)驗(yàn)豐富、行業(yè)資深的基金經(jīng)理管理科創(chuàng)50ETF創(chuàng)新產(chǎn)品。

公告顯示,此次易方達(dá)為科創(chuàng)50ETF專門配備的兩位基金經(jīng)理分別是指數(shù)投資部總經(jīng)理林偉斌和資深基金經(jīng)理成曦,兩人均有十余年從業(yè)經(jīng)驗(yàn),熟悉國內(nèi)資本市場情況,深諳ETF管理運(yùn)作,由他們管理的深100ETF、創(chuàng)業(yè)板ETF、H股ETF等產(chǎn)品均深受投資者歡迎。

華夏基金派出了兩位指數(shù)投資領(lǐng)域的強(qiáng)將擔(dān)綱,華夏科創(chuàng)50ETF的擬任基金經(jīng)理張弘弢和榮膺,分別具有10年和近5年的ETF投資管理經(jīng)驗(yàn),分別擔(dān)任華夏基金數(shù)量投資部董事總經(jīng)理和高級副總裁。“老將”+“中堅(jiān)”的搭配,給華夏科創(chuàng)50ETF的運(yùn)營管理提供了更加靈活、有力的支持。

工銀瑞信科創(chuàng)50ETF擬由趙栩擔(dān)綱,趙栩現(xiàn)任工銀瑞信指數(shù)投資中心投資部副總監(jiān),擁有12年證券從業(yè)經(jīng)驗(yàn),ETF管理經(jīng)驗(yàn)豐富,具備中大規(guī)模基金的管理經(jīng)驗(yàn)。

趙栩表示,科創(chuàng)板作為中國未來高新技術(shù)產(chǎn)業(yè)的集中體現(xiàn)、資本市場改革的重要成果,市場的中長期走勢值得期待。從指數(shù)角度來看,相較于估值,科創(chuàng)企業(yè)未來的盈利能力、成長性更為重要,未來科創(chuàng)50指數(shù)也有望迎來更多科技產(chǎn)業(yè)的優(yōu)質(zhì)上市公司。

指數(shù)投研力量方面,工銀瑞信率先成立指數(shù)投資中心,建立了完善的ETF投資管理流程、產(chǎn)品營銷體系、流動性服務(wù)商體系等。建立了一流的指數(shù)投研團(tuán)隊(duì),擁有13名專業(yè)投研人員,核心人員平均從業(yè)年限超過10年,團(tuán)隊(duì)ETF開發(fā)及投資管理經(jīng)驗(yàn)突出。

華泰柏瑞科創(chuàng)板50ETF擬任基金經(jīng)理是該公司指數(shù)投資部總監(jiān)柳軍,他擁有多年大型寬基ETF管理經(jīng)驗(yàn),帶領(lǐng)的團(tuán)隊(duì)以精細(xì)化運(yùn)作和無差錯運(yùn)營在業(yè)內(nèi)享有盛名。

值得注意的是,由于科創(chuàng)板上市公司多處于成長期,業(yè)績波動性可能高于傳統(tǒng)行業(yè),且科創(chuàng)板個股上市交易5日后,漲跌幅限制為20%。

工銀瑞信基金對此表示,科創(chuàng)50指數(shù)及其跟蹤產(chǎn)品科創(chuàng)ETF的走勢也會體現(xiàn)上述特點(diǎn),科創(chuàng)50指數(shù)的波動性也要大于其他寬基指數(shù)。投資者需要對此類產(chǎn)品的風(fēng)險(xiǎn)收益特征建立合理認(rèn)知和預(yù)期。